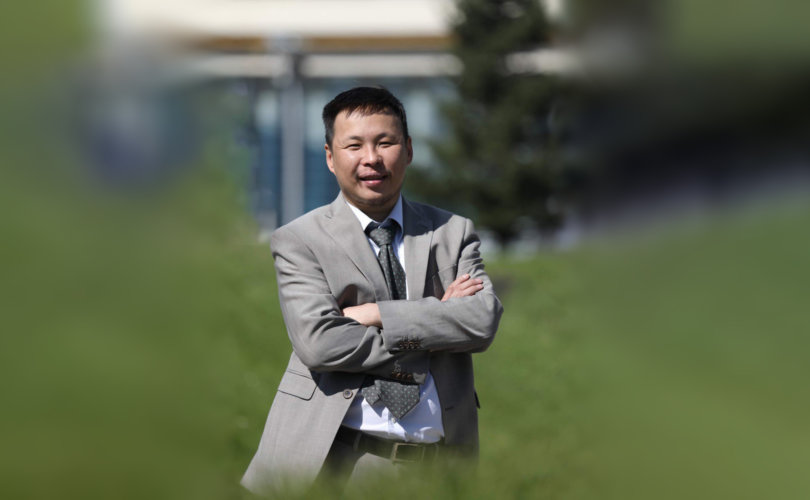

“Би Ди Сек ҮЦК” ХК-ийн зөвлөх А.Зоригтой ярилцлаа.

-Эдийн засгийн тэгш боломж олгодгоороо хөрөнгийн зах зээл хамгийн чухал салбар. Монголын хөрөнгийн зах зээлийн өсөлт 2021 онд дэлхийд тэргүүлсэн. Хагас жарны түүхтэй хөрөнгийн зах зээлийн өнөөдрийн хөгжил, өсөлтийн талаар та юу хэлэх вэ?

-Монголын хөрөнгийн зах зээлийн хөгжил хүний насаар яривал хүүхэд насаа жаахан өнгөрөөд8 өсвөр насандаа явна гэж хэлэхэд болно. Ер нь анхны цэнхэр, ягаан тасалбарыг хүн төрж буйтай үе, эсвэл балчир настай харьцуулж болох байх. Тухайн үед хүмүүс юугаа ч мэдэхгүй, өөрсдөө хөрөнгийн эзэн болсон гэдгээ мэдэж байгаа ч юм уу, үгүй ч юм уу, сайн мэдэхгүй. Тухайн үед учрыг нь олсон цөөхөн хүмүүс аваад, хөрөнгийн зах зээл классик утгаар хөгжөөгүй байсан. Цөөн хэдэн хүн л үр шимийг нь хүртээд, яг цэнхэр, ягаан тасалбар авсан жижиг хувьцаа эзэмшигчид ашгаа авч чадаагүй. Түүнээс гадна бондын зах зээл байгаагүйтэй адил байсан. Хүмүүс зээл гэхээр банк, эсвэл банк бус санхүүгийн байгууллага гэдэг ойлголттой. Үнэт цаас хэлбэрээр, хүнээс зээл аваад буцаад өгч болдог гэсэн ойлголт байгаагүй. Ийм байдал 2010-аад он хүртэл үргэлжилсэн байх. Энэ үед дөнгөж төрсөн хүүхэд шиг хөрөнгийн зах зээл маань 6-8 настай хүүхдийн хэмжээтэй мэт болж, өсөх хэмжээтэй болсон боловч борлуулагдаж буй үнэт цаасны хэмжээ нь бага, нэг хувьцаа аваад, буцаагаад их хэмжээгээр зарах гэхээр үнэ нь уначих гээд байдаг ч юм уу, боломжийн хязгаарлалт тодорхой хэмжээгээр байсаар ирсэн. 2020-иод оноос бондын зах зээл нэлээн идэвхжиж эхэлсэн. IPO ч ихээр гарч эхэлсэн. Хүмүүс цэнхэр, ягаан тасалбарын үе шиг юу авч байгаагаа мэдэхгүй, ямар ч байсан ямар нэгэн юм авч байгаа юм байна шүү, үүгээрээ би эзэн болж байгаа юм байна шүү гэдэг төвлөрөл нь бий болж эхэлсэн.

-Бондын зах зээл бий болсноор нээлттэй болон хаалттай бондууд гэх мэт өөр төрлийн зээлжилтийн хэрэгслүүд гарч ирж эхэлсэн?

-Тийм ээ. Тэгэхээр заавал банкинд шимтгэл, хураамж төлөхгүйгээр шууд хөрөнгийг зээлийн хэлбэрээр татаж авч болдог юм байна гэдэг ойлголттой болсон. 2020 оноос бүтээгдэхүүний сонголт илүү нэмэгдэж, OTC буюу ширээний ар дахь шиг гэдэг юм уу биржээр дамжуулахгүй хийдэг хэлцлүүд бий болж эхэлсэн. Мэргэжлийн хөрөнгө оруулагчид илүү нэмэгдээд, хүмүүсийн хөрөнгө оруулалт хийх чадал нь ч сайжирсан. 2021-2023 онд OTC нэлээн их хэмжээгээр гарч ирж байна. Ингэхээр боломжтой хүмүүс нь боломжтой компаниудад хөрөнгө оруулалт хийгээд, өгөөжөө авчихна. Компаниуд нь банкны өндөр хүүтэй зээлээс арай хямд үнэтэй зээлийн хүүтэйгээр санхүүжилтээ босгож болж байгаа юм. Зөвхөн бондын зах зээл гэлтгүй, хөрөнгийн зах зээл маань дараагийн шат руугаа орж байна. Өмнө нь арилжааны нийт хэмжээ бага, хүрдэггүй хүрэлцэхгүйн улмаас хөрөнгө босгоход хүндрэл учрах зэрэг асуудалтай зүйлс их байсан бол одоо харьцангуй гайгүй болох боломжтой. Мөн өмнө нь байсан, хөрөнгө оруулагч болон компани хоёрын хооронд үл ойлголцол, мэдээллийн тодорхой байдал дутагддаг байсан бол одоо томоохон компаниудын засаглал илүү сайжирч, ногдол ашгийн бодлого гэх мэт зүйлс нь маш тодорхой болж эхэлж байгаа, хөрөнгө оруулагч нарынхаа үгийг илүү сайн сонсдог, юу хийж байгаагаа илүү сайн тайлганадаг болсон. Хэмжээний хувьд ч АПУ-гаас эхлээд томоохон компаниуд хөрөнгийн зах зээл дээр олноор гарч ирснээр хувьцааны зах зээл дээр эргэлдэж буй хэмжээ нь илүү “урсгал ус” шиг болж байгаагаараа ч “өсвөр насандаа хүрч ирж байна” гэж хэлж болох болов уу гэж найдаж байна.

-Монгол Улсын хөрөнгийн зах зээлийн хууль эрх зүйн орчин хэр таатай байна гэж та үзэж байна вэ?

-Монгол Улс эрх зүйн орчны хувьд харьцангуй гайгүй. Учир нь байхгүй, мэдэхгүй зүйлээ гаднаас хуулахаас өөр арга байхгүй, хуулаад нэвтрүүлсэн учраас. Мэдээж харах сайжруулах зүйл зөндөө бий. Жижиг хөрөнгө оруулагчдыг яаж хамгаалах вэ гэх мэтчилэн асуудал хамгийн их гардаг байсан, гарсаар ч байна. Дээр үед хувьчлагдсан олон компани бий. Тэд ерөөсөө жижиг хувьцаа эзэмшигчдээ бараг тоодоггүй, ногдол ашиг олгодоггүй. Тэр мөнгө нь хаашаа ордог нь бүү мэд. Жишээлбэл, өөрөөсөө өөрийн компани руугаа мөнгө зээлсэн болонгуутаа зээлсэн мөнгөө хүү болгоод буцаагаад авчихдаг ч юм уу тийм байдал гарч байгаа байх. Энэ бүх зүйл дээр бид бүрэн хяналт тавьж чадаж байна уу. Уг нь бүх хөрөнгө оруулагч нар эрх тэгш, адилхан байх ёстой гэдэг утгаар бүрэн хяналт тавьж байна уу гэдэг дээр асуултын тэмдэгтэй байна. Сүүлийн үед эсрэгээрээ сайн засаглалтай компаниуд гарч ирээд, хүмүүс тийш нь илүү хөрөнгө оруулалт хийснээр засаглал муутай компаниудын хувьцаа тэртэй тэргүй арилжаалагдахгүй байх, хувьцааны үнэ буурах зэргээр зах зээлийн журмаараа зохицуулагдаад явах боломжтой. Үнэхээр хувьцааны үнэ нь унаад олон нийтийн компани байх утга нь байхгүй болвол хүмүүст хувьцааных нь мөнгийг буцааж өгч (буцааж худалдаж авч) бас болно. Ер нь заавал нээлттэй компани байх албагүй. Ашгаа бусадтай хуваалцахгүйгээр, буцаад хаалттай компани болох боломж ч зарим компаниудад бий. Яагаад гэхээр, хөрөнгийн зах зээл дээр нээлттэй компани байхын давуу болон сул тал бий.

-Давуу ба сул тал гэвэл?

-Давуу тал гэвэл илүү чөлөөтэй санхүүжилт, санхүүжилтийн олон сонголттой болдог. Мөн нээлттэй компани гэдэг статусаараа нэр хүндийн давуу тал бий. Өндөр шалгуур давж нээлттэй компани болдог учир тэр компанид итгэх итгэл өндөр байна гэсэн үг. Сул тал нь маш олон зохицуулах газруудад баригдаж явна. Бүх зүйлээ ний нуугүй тайлагнахаас өөр аргагүй болно. Тайлан байнга гаргана, аудит хийлгэнэ. Илүү дутуу зардлууд их гардаг. Тийм зардлууд төлөөд байж байсны оронд хөрөнгийн зах зээлээс гарчихсан нь дээр гэсэн компаниуд ч бий. Ягаан, цэнхэр тасалбарын үед хувьчлагдсан, тэгээд яг нээлттэй компанийн шаардлага бүрэн хангаж чадаж байна уу гэхээр асуултын тэмдэгтэй компаниуд байна.. Ер нь хууль эрх зүйн хувьд бичигдсэн хуулиуд нь байгаад байна. Хууль нь байгаа юу, үгүй юү гэдэг нэг асуудал. Хуулийг хэрэгжүүлж байна уу, үгүй юү гэдэг бас нэг өөр асуудал. Энэ бол Монголд зөвхөн хөрөнгийн зах зээл гэлтгүй, хаа сайгүй байдаг асуудал.

-"Монгол шилтгээн" ХХК 800 сая төгрөгийн үнийн дүн бүхий 1 сая ширхэг хувьцааг бүртгүүлж, олон нийтэд нээлттэйгээр санал болгон арилжаалж, Монголын хөрөнгийн бирж дээр IPO хийсэн анхны компани болсон. Тэр үетэй харьцуулахад одоо хөрөнгийн зах зээлийн талаарх иргэдийн ойлголт хангалттай тэлж чадсан болов уу?

-Хоёр өөр түвшинд байгаа гэж харж болно. Мэдээж даатгалын компаниуд ч гэдэг юм уу мэргэжлийн хөрөнгө оруулагчид, банкууд маш сайн ойлголттой байгаа юм. Иргэдийн хувьд үнэт цаас гэж юу вэ гэж асуухаар хариулж мэддэггүй. Хувьцаа гэж сонсогддог, яг яадгийг нь мэдэхгүй. Нэг нь 100 төгрөг, нөгөөх нь 1000 төгрөг байгаад, аль нь үнэтэй аль нь хямдхан бэ гэдгийг мэдэхгүй хүмүүс одоо ч гэсэн байна. Муугаар ч, сайнаар ч яривал ноднин уржнан койн гээд юм гарч ирээд бужигнуулсан. Койны хувьд үнэлгээ юун дээр тулгуурласан бэ гэдгийг хүмүүс ойлгохгүйгээр авч үзээд, зарим нь хожоод, зарим нь алдаад, ер нь энийг нухацтай харах ёстой юм байна шүү гэж бодоод эхэлсэн. Койн энэ тэртэй харьцуулбал хөрөнгийн зах зээл ойлгоход харьцангуй хялбар зүйл. Энэ утгаар хүмүүс мэдэж эхэлж байгаа юм. Ямар үзүүлэлтийг нь юутай харьцуулбал үнэтэй, хямд вэ гэдгийг нь харж болох юм байна гэж үздэг хүмүүс байна. Мөн унаж байх үед нь аваад, өсөх үед нь буцааж зарах ч гэдэг юм уу техникийн тоглолт хийдэг хүмүүс бий. Гэхдээ илүү фундаментал талаас нь энэхүү зүйл яг юу юм бэ гэдгийг илүү хардаг, боддог болсон гэж бодож байна.

-Хөрөнгийн зах зээлд хөрөнгө оруулах сонирхол байвч бүтээгдэхүүний сонголт муу байгаа талаар олон жил ярьсаар ирсэн. Энэ байдал өөрчлөгдөж байна уу?

-Өнөөдрийг хүртэл бүтээгдэхүүний тоо хязгаарлагдмал байгаа нь үнэн. Яагаад гэхээр, нэгдүгээрт нээлттэй бонд гэдэг зүйл бараг байгаагүй. Жилдээ 2, 3 гарч ирснийг хүмүүс аваад, дараа нь буцааж авч чадах ч юм уу сайн мэдэхгүй байсан. Хувьцааны хувьд мэдээж жилдээ IPO хийж байгаа газар цөөхөн. Нэмэлтээр хувьцаа гаргаж байгаа газар ч гэсэн цөөхөн. Бүх компани IPO хийнэ гэж байхгүй. Худалдаж авъя гэхээр зах зээл дээр арилжаалж буй хувьцааных нь тоо хязгаарлагдмал. Хоёрдугаарт, хязгаарлагдмал дотроо АПУ, Говь гэх мэтчилэн цөөхөн томоохон компаниуд урсгалтай, бусад нь урсгал байхгүй. Худалдаж авъя гэхээр зарах хүн байхгүй. Заръя гэхээр авах хүн байхгүй зэрэг зүйл их байсан. Гэхдээ энэ нь энэ жилийн хувьд нэлээн сайжирна гэж бодож байна. Бондын зах зээл дээр OTС гарч ирснээр өндөр шалгуураар нээлттэй бонд гаргахаас илүү харьцангуй хялбаршуулсан байдлаар гаргах боломж бий болсноор компаниуд энэ чинь илүү зүгээр юм байна шүү гэдгийг ойлгоод эхэлсэн. Хувь хүмүүсийн хувьд ч аваад болох юм байна, банкны хүүнээс дээр юм байна гээд ойлгосон. Банкны хүүг хугацаатай байж байгаад дундуур нь таслаад хаячихаар хүү нь байхгүй болдог бол бондын хувьд мөнгө байлаа гэхэд бонд аваад, түүнийгээ буцаагаад мөнгө болгоод зарчихаж болно. Тэгснээр алдагдлын өртөг харьцангуй бага болж байгаа юм. Энэ мэтчилэн бондын зах зээл харьцангуй сайжирч байгаа нь харагдаж байна. Хувьцааны хувьд, төрийн компаниуд, банкуудын хувьчлал хийгдэж эхэлснээр хөрөнгийн зах зээл маш томорч байгаа юм. Томроод, урсгал хөрвөх чадвар сайтай хувьцаанууд бий болно гэдэг чинь худалдаж аваад, зараад үнийн өсөлт дээр тоглодог ч юм уу боломжууд илүү нээгдэж байгаа юм. Хоёрдугаарт, хэмжээ нь томорч байгаа учраас их хэмжээний хөрөнгөөр их хэмжээний хувьцаа гаргах боломж нэмэгдэж байгаа юм.

-Хадгаламжийн хүү буурсны улмаас илүү өндөр эрсдэлтэй хөрөнгийн зах зээл рүү мөнгө цутгаж хөөс үүслээ, энэ нь аюултай үзэгдэл гэж үзэх хүмүүс бий. Та санал нийлж байна уу?

-Хөрөнгийн зах зээл банкнаасаа харьцангуй өндөр эрсдэлтэй нь үнэн. Яагаад гэхээр банкны хүү цаанаа давхар даатгуулсан байдаг. Капитал банк дампуурч, хүмүүс мөнгөө алдлаа гэхэд буцаагаад олгогдсон. Олон жилийн өмнөх Анод банк шиг хадгаламж нь тэр чигтээ алга болно гэсэн зүйл байхгүй. Үүнийг хууль эрх зүйн талаас нь зохицуулсан болохоор банк харьцангуй эрсдэл багатай нь үнэн. Хөрөнгийн зах зээл дээр ямар нэгэн даатгал гэсэн зүйл байна уу гэвэл байхгүй. Ер нь эрсдэл банкны хадгаламжтай харьцуулвал харьцангуй өндөр. Гэхдээ хөрөнгийн зах зээл өөрөө бас зохицуулалттай зах зээл. Ямар нэгэн бонд гаргалаа гэхэд Санхүүгийн зохицуулах хорооноос энэ зүйлийг барьцаа нь юу байх вэ, энэ хүмүүс мөнгөө авч чадахгүй бол оронд нь юу өгөх юм бэ гэдэг зүйлийг маш хатуу шалгаж оруулдаг. Маш олон шалгуур давсны үндсэн дээр гарч ирдэг болохоор койн гэдэг шиг зохицуулалтгүй зүйл рүү хөрөнгөө оруулж байна гэсэн үг биш. Хувьцаа мэдээж эрсдэлтэй. Бонд хувьцаатайгаа харьцуулвал арай эрсдэл багатай. Мэдээж даатгалтай гэдэг утгаараа банкны хадгаламж хамгийн бага эрсдэлтэй. Хөрөнгийн зах зээл дээр олон эрсдэл бий юү гэвэл байна. Гол нь суурь фундаментал үнэ цэн нь үнэн үү, буруу юу, би үнэтэй юм аваад байна уу, үгүй юү, хэр хямд байхад нь авсан байна вэ гэдгээ өөрөө ямар нэгэн байдлаар анхнаасаа зөв хийж чадах юм бол болно. Мэдэхгүй бол хийх хэрэггүй шүү дээ гэсэн үг бий. Гэхдээ хувьцаа гаргахад Санхүүгийн зохицуулах хороо маш олон давхар шалгуураар шалгаж байгаа. Нээлттэй компани бол байнга ямар тайлан тавих ёстой вэ тайлангаа ил тод байлгах ёстой гэх зэргээс эхлээд олон шалгуур бий. Тэгэхээр тэр зүйлүүдийг хараад, уншаад, ойлгоод тэрэн дээрээ үндэслээд эрсдэлээ тооцож чадвал ололттой. Түүнээс олох ашиг өндөр байх магадлалтай.

-Мөнгөө хадгалуулахад банк найдваргүй гэж үзэх нэг хэсэг байхад хөрөнгийн зах зээлийг илүүд үзэх хүн ч бий. Ер нь аль нь илүү эрсдэл өндөр вэ?

-Хөрөнгийн зах зээлийн олон бүтээгдэхүүн бий. Түүнээс шалтгаалж эрсдэлүүд өөр өөр болно. Жишээлбэл, бонд руу орлоо гэхэд нөгөө компани дампуурах эрсдэл бий. Мөнгөө цаг хугацаанд нь буцааж төлж чадахгүй эрсдэл бий. Ингээд үзвэл банктай харьцуулбал эрсдэл арай өөр болж байгаа шүү дээ. Жижиг банк байлаа, дампуурлаа гэхэд даатгалаар нь буцаагаад хохирлыг нь төлчихдөг байх жишээтэй. Бондын зах зээл дээр эрсдэл харьцангуй бага. Хувьцааны хувьд эрсдэлийг яаж ч харж болно. Өөрөөр хэлбэл, хувьцааны хувьд гарч ирэх эрсдэл маш олон төрөл байна. Нэгдүгээрт, үнийн хэлбэлзлийн эрсдэл, хоёрдугаарт хөрвөх чадвар зэрэг байна. Хөрвөх чадвар өндөр байвал энэ хувьцаа жаахан эрсдэлтэй боллоо гэж бодвол зараад, мөнгөө авчихаж болно. Хөрвөх чадвар муутай байвал заръя гэсэн ч зарж болохгүй. Эсвэл мөнгө хэрэгтэй болоод буцаагаад зарах гэсэн ч зарж чадахгүй эрсдэл гарч ирнэ. Мөн тухайн компанийн өөрийн засаглалын эрсдэл бий. Үнэхээр сайн компани уу, үгүй юү, тайлангаа зөв хийж байна уу үгүй юу гэх мэт. Дээрээс нь ногдол ашгийн бодлого нь зөв ч юм уу, буруу ч юм уу тэр нь өөрт нь ашигтай байж чадаж байна уу үгүй юу гэх мэтийн эрсдэлүүд гарч ирж байгаа юм. Мэдээж сэтгэлийн хөөрлөөр өө энэ чинь өсөөд байгаа юм байна шүү дээ гээд койнд ордог шигээ өндөр байхад нь худалдаад авчихвал өөрөө л эрсдэлд орно гэсэн үг шүү дээ. Үнэлгээгээ өөрөө зөв хийж чадахгүй бол бас л эрсдэл үүснэ.

-Системийн нөлөө бүхий таван банк IPO гаргах даалгавар авч, 3 нь хувьцаагаа олон нийтэд амжилттай арилжаалаад буй. Азийн хөгжлийн банк, Дэлхийн банкнаас Монголын банкуудын хувьд IPO гаргах хугацаа эрт байгааг эртнээс анхааруулсан. Ер нь цагаа олсон үйл ажиллагаа гэж та дүгнэдэг үү?

-Цаг хугацаагаа олсон уу, үгүй юү гэдэг нь хэний харах өнцгөөс вэ гэдэг зүйл байгаа юм. Жишээлбэл, банкуудыг эзэмшиж байсан хүмүүсийн хувьд хөрөнгийн зах зээл нь өөрөө одоохондоо жижигхэн байхад чинь миний юмыг хямдхан заруулчихлаа шүү дээ. Уг нь жаахан хүлээж байгаад, зах зээл нь боловсронгуй болсны дараа бид арай үнэтэй зарж болох байсан шүү дээ гэж одоо байгаа хувьцаа эзэмшигчид нь бодно. Тэр утгаараа арай болоогүй байсан юм биш үү гэж харж болно. Нөгөө талаас энэ нь зах зээлийг хөгжүүлэх хамгийн том хөшүүрэг болж байна гэдэг утгаар цагаа маш сайн олсон гэж үзэж бас болно. Өөрөөр хэлбэл, энэ зүйл гарч ирснээрээ хөрөнгийн зах зээл дээр сайн хөрөнгийг хүмүүс олон нийт хямдханаар эзэмших байдал бий болчихож байгаа юм. Тэр хүмүүст бараг хугацаа нь оройтсон юм биш үү гэж хэлж болохоор. Цаг хугацааны хувьд жаахан шахуу байсан гэдэг нь үнэн. 2021 онд тогтоол нь гарангуутаа 2022 оны зургадугаар сард гэхээр банкууд амжина, манай хөрөнгийн зах зээл болон зохицуулах байгууллагууд, Монголбанк ч юм уу, бирж ч юм уу өөрсдөө түүнийг хэрэгжүүлэх хэмжээнд хүрч чадсан байсан уу, үгүй юү гэдэг дээр асуултын тэмдэг байсан. Бэлтгэл тал гэдэг утгаар жаахан эртэдсэн байж магадгүй. Дэлхийн банк зэрэг байгууллагуудын санаа зовж байсан зүйл бол Монголын зах зээл энэ олон хувьцааг хүлээж авч, шингээх чадвар байна уу гэдэгтэй санаа зовж байсан. Сайнтайгаар ч, муутайгаар ч койны хөөсрөлт бий болсон нь (хэдийгээр олон хүнийг хохироосон ч гэсэн), Монголын зах зээл нэлээд томоохон хэмжээний санхүүгийн бүтээгдэхүүнийг шингээчих чадамж байгаа юм байна гэдгийг батлаад өгсөн. Энэ зарагдах болов уу гээд бодож байсан зүйлийг өө энэ чинь зарагдах л юм байна шүү дээ гэдгийг койн харуулчихаж байгаа болохоор эртэдсэн ч биш, оройтсон ч биш, яг цагаа олсон гэж хэлж болно.

-Арилжааны банкууд олон нийтэд нээлттэй болсон нь улсын эдийн засагт ямар эерэг нөлөө, үр өгөөж өгөх вэ?

-Эдийн засагт өгөөтэй байдал хоёр, гурвьан төрлөөр харагдана. Нэгдүгээрт, хүн болгон банкны өндөр ашигтай байдлаас хүртээмж авах боломжтой болж байгаа гэдэг утгаар хүмүүст орлого орж ирнэ. Цөөхөн хэдэн хүн рүү орж байгаа орлого олон нийт рүү очдоггүй. Энэ нь эдийн засгийг нийтэд нь тэлэхэд тушаа болно. Илүү олон хүнд очно гэхээр илүү олон хүн тодорхой хэмжээний баялагтай болно гэсэн үг. Баялагтай хүмүүс цаашдаа юмыг илүү хөгжүүлнэ гэдэг утгаар баялгийн хуваарилалт гэдэг зүйл илүү либеральчлагдаж байгаа гэдэг утгаар үр ашиг нь сайжирч байгаа юм. Нөгөө утгаараа хөрөнгийн зах зээлтэй шууд холбогдчихно. Өөрөөр хэлбэл, хөрөнгийн зах зээл илүү өргөн, гүнзгий болж байгаагаараа бусад компани, хөрөнгө босгосон хүмүүсийн хувьд ч тэр зах зээл рүү нэвтрэхэд илүү амар болчихож байгаа юм. Энэ рүү орсноор хүмүүсийн санхүүгийн мэдлэг илүү сайжирна. Хүмүүс ч түүн рүү орох оролцоо сайжирна. Өөрөөр хэлбэл, заавал гуравдагч этгээдээр дамжуулж санхүүжилт босдог, санхүүжилтээ авдаг илүү зардлууд нь багасна. Зардал багасна гэдэг эдийн засагт ашигтай зүйл шүү дээ.

-Энэ жилийн хамгийн том ашигтай арилжаа ХААН банкны IPO байлаа. Тус банкны хувьцааны анхдагч арилжааны захиалгад оролцсон харилцагчдын 500,000 төгрөг хүртэлх захиалга бүрэн биелж, түүнээс давсан захиалгын дүнг 9.8 хувиар хувь тэнцүүлэн нийлүүлэлт хийсэн байсан. Энэ байдлыг хэрхэн дүгнэж байна вэ?

-Хаан банкны хувьд арилжаа давж биелнэ гэдэг анхнаасаа ойлгомжтой байсан. Угаасаа эрэлт өндөр байсан учраас тэр. Мөн өмнө нь гарсан Голомт болон Төрийн банкных давж биелсэн. Тэдэнтэй харьцуулахад хамгийн өндөр ашигтай, хамгийн олон харилцагчтай гэдэг утгаар Хаан банкийг сонирхох хүмүүс маш их байсан нь ойлгомжтой. Хэд давж биелэх бол гэдэг дээр хүмүүс маш олон төсөөлөлтэй байсан. Нөгөө хоёр банктай харьцуулахад төвлөрүүлж буй үнийн дүн өөрөө өндөр, 30, 100 тэрбумтай харьцуулахад 184 тэрбум төгрөг гэдэг бол өндөр тоо. Илүү юм мэддэг хүмүүс олон нийт авахаар 100-д захиалга өгөөд, 10-д л авах болов уу даа гэж ярилцаад, ойролцоогоор 30 мянган орчим хүн оролцох болов уу гэсэн таамаглал гаргаж, бооцоо тавьж байсан. Ерөнхийдөө зах зээл харьцангуй мэдэж буй хүмүүсийн таамаг дагуу болсон. Хаан банкны анхны арилжаан дээр давж биелсэн нь 180-аад хувь ч гэсэн стратегийн хөрөнгө оруулагчдыг хасаад, хувь тэнцүүлсэн хувь бодвол 9.8 хувиар биелсэн. Өөрөөр хэлбэл, 100 төгрөг оруулсан бол 10 төгрөгөөр л авах боломжтой байсан гэсэн үг.

-Хувь тэнцүүлэх дээр бага зэрэг асуудал үүссэн үү?

-Асуудал үүссэн гэхээс илүү хувь тэнцүүлэх өөрөө их төвөгтэй үйл ажиллагаа байдаг. Монголын хөрөнгийн зах зээлийн онцлог гэж бас хэлж болохоор. Зарим газарт захиалга аваад, захиалга дүүрэнгүүт шууд тасдаад хаячихдаг. Тэр тохиолдолд хувь тэнцүүлнэ гэсэн асуудал байхгүй. Хэрвээ чи амжаагүй бол “хохь нь” гэдэг. Монголынх болохоор бүх хүнд хүргэхийг зорьдог. Нэг хүн хоёр удаа хоёр өөр үнэт цаасны компаниар дамжуулаад захиалга өгчихсөн байвал угаасаа нэг хүн гэж тооцох ёстой. Гэхдээ хоёр газраас захиалга орж ирсэн болохоор тэрийг яаж бодох вэ гэдгийн давхар шалгах процедурын асуудал үүсдэг. Процедур нь өөрөө нэг комплекс болж, “өгөөмөр” байсныхаа үр дүнд процедур нь илүү хүнд болчихдог болохоор бага хэмжээний зөрүү яалт ч үгүй гардаг. Зөрүүг арилгах зохицуулалт заавал ч үгүй хийх шаардлагатай болдог.

-Хаан банк” ХК-ийн үнэт цаасны хоёрдогч зах зээлийн арилжаа явагдлаа. Анхдагч зах зээлийн арилжааны мэдээнээс ялгаа нь юу байв?

-Анхдагч зах зээлийн харилцаа гэдэг нь хувьцаагаа шууд гаргаж буй газраас хувьцаа худалдаж авах арилжааг хэлж байгаа юм. Өөрөөр хэлбэл, өөр хүмүүсийн хоорондын харилцаа үүсэхгүй. Хувьцаа гаргагч болон шинээр хувьцаа эзэмшигч хоёр хүний хоорондын хийж буй арилжаа. Энэ арилжааны үеэр эхний хүн өөр хүнд хувьцаагаа арилжих боломж байхгүй, тэр зах зээл нь ч байхгүй. Хоёрдогч зах зээлийн арилжаа гэдэг нь хувьцаа авсан хүмүүс хувьцаагаа хоорондоо зарж болно гэсэн үг. Тэгэхээр 100 төгрөгөөр авмаар байсан ч 10 төгрөгөөр авсан хүмүүс 100 болгомоор байна гээд, авчихаад за энэ хэрэггүй юм байна гээд буцаагаад зарах хүмүүсээс хувьцаагаа нэмж авах боломж үүсч байна гэж үзэж болно. Мөн авсныхаа дараа юу ч авчихав даа гэж бодож байгаа хүмүүсээс авах боломж нь үүсч байгаа гэж ойлгож болно.

-Хаан банкны үнэлгээний талаар яривал сонин байх болов уу?

-Түрүүн банкны IPO эртдэж байна уу, үгүй юү гэдэг зүйл ярьсан. Худалч хүнд бараг нэг төрлийн дээрэм болчихож байгаа байхгүй юу. Хуучин эздийг нь энэ хугацаанд заавал зар, заавал гарга гэчихсэн. Тэгэхээр тэр хүмүүс чинь зарахаас өөр аргагүй болохоор өндөр үнээр гаргах боломжгүй болж байгаа учраас харьцангуй хямд үнэлэгдэж байгаа юм. Энэ нь шинээр орж буй хөрөнгө оруулагчдад ашигтай болж байга аюм. Хоёрдугаарт, эхлээд 10 хувь нь гарсны дараа том хөрөнгө оруулагч нар эзэмших хувиа 20 хувь хүртэл буулгах ёстой болчихож байгаа. Тэгэхээр ирээдүйд дахиад хувьцааны нийлүүлэлт орж ирнэ гэдэг зүйл гарч ирж байгаа юм. Энэ нь богино хугацаанд банкны хувьцаа өсөх үү гэдэг дээр дээд талд нь даралт өгч байгаа гэсэн үг болчихно. Богино хугацааны хувьд өсөхгүй байж магадгүй өсч ч магадгүй. Үүнийг хэн ч хэлж мэдэхгүй. Урт хугацаандаа маш их ашигтай зүйл. Энэ хувьцаа үнэтэй байна уу, үгүй юу гэдгийг хүмүүс мэддэггүй гэж ярьж байсан. Хувьцаа 100 уу, 1000 уу гэдэг нь аль нь үнэтэй аль нь хямдхан нь мэдэгддэггүй гэж байна. Үүнийг харьцангуй apple to apple болгож харахын тулд харьцуулсан үржүүлэгч нарыг ашигладаг. Хамгийн их ашиглагддаг үржүүлэгч нарын нэг нь Price to Earning (P/E) буюу ашгийн үржүүлэгч. Энэ нь зах зээлийн үнэ цэнийг нь цэвэр ашигт нь хуваасан зүйл гэсэн үг. Хөрөнгө оруулаад, жилд олсон цэвэр ашгаараа хэдэн жилийн дотор нөхөж чадах юм бэ гэдэг зүйлийг хэлж байгаа юм. Олон улсад банкуудын P/E нь 10-12.3x байдаг. Цэвэр ашгаараа 12-13 жилийн дотор хөрөнгө оруулалтаа нөхөхөд болно гэж хөрөнгө оруулагчид үнэлж байна гэсэн үг. Гэхдээ одоогийн байдлаар олон улсад банкны P/E жаахан уначихсан байгаа. “Silicon Valley Bank”, “Credit Suisse”-ийн дампуурал гээд банкны салбар олон улсад жаахан эвгүйдчихсэн байгаагаас болоод P/E одоогоор 7x хавьцаа байна.

-Хаан банкны хувьд энэ үзүүлэлт хэдтэй байна вэ?

-4.0x хавьцаагаар үнэлэгдэж гарсан. Өөрөөр хэлбэл, үнэлгээ нь уначихсан олон улсын банкуудтай (7.0х) харьцуулахад ч хамаагүй хямдаар үнэлэгдэж гарсан гэсэн үг. Мөн ихээр ашиглагддаг үржүүлэгч бол Price to Book (P/B) буюу, дансны үнийн үржүүлэгч байна. Өөрөөр хэлбэл, тухайн компанийн эздийн өмчийн дансан дээр бичигдсэн үнээс зах зээлийн үнэ нь хэд дахин өндөр байна вэ гэдгийг харуулж буй тоо. Хэрвээ тухайн компани ямар нэгэн байдлаар өсдөггүй, яг одоо бүх хөрөнгийг нь дансны үнээр нь зараад, өр зээлийг нь төлөөд үлдсэн мөнгийг нь буцааж авлаа гэхэд энэ нь P/B нь 1.0х байна гэж үзэж болно. Өсөлттэй, ашигтай компани бол мэдээж P/B нь өндөр байна. Монголын хөрөнгийн зах зээл дээр арилжигдаж байгаа томоохон компаниудын P/B-ийн дундаж нь 1.9x буюу бараг зах зээлийн үнэ нь дансны үнэлгээнээсээ бараг 2 дахин өндрөөр арилжаалагдаж байгаа. Олон улсын банкнуудын хувьд ч дор хаяж 1.3x хавьцаа байдаг, тэгээд өөрийн хөрөнгийн өгөөж (ROE) өндөр, өсч байгаа компаниуд дээр 2.0х-ээс бага бол хямд гэж үздэг. Хялбар тоо бодоход, 10 хувийн ROE-тай компанийн эздийн өмч 3 жилийн дараа 1.3 дахин, 5 жилийн дараа 1.6 дахин өсөх бол 30 хувийн ROE-тай компанийн хувьд энэ тоо 3 жилийн дараа 2.1 дахин, 5 жилийн дараа 3.7 дахин өснө гэсэн үг. Голомт, Төрийн банкуудын хувьд 1.0х-ээс ч багаар, Хаан банкны хувьд IPO хийгдэхдээ 1.08х гээд, ер нь шинээр орж ирэх хөрөнгө оруулагчдад хямд, ашигтайгаар үнэлэгдсэн. Ашигтай компаниуд шүү дээ. Түрүүн хэлсэнчлэн, богино хугацааны хувьд нийлүүлэлтийн тодорхой бус байдал зэргээс шалтгаалсан үнийн дээд хязгаарын дарамт байгаа боловч урт хугацааны хөрөнгө оруулалт бодож байгаа тохиолдолд банкуудын хувьцаа маш боломжийн үнэтэй байгаа гэж хэлж болох байх.

-Ногдол ашгийн талаар сонирхъё. Гаднын орнууд ногдол ашгаа яаж хүртээж байна вэ?

-Ногдол ашиг гэдэг өөрөө олон төрөлтэй ойлголт байж болно. Компани олсон ашгаа нэг бол хүмүүстээ тарааж өгнө, нэг бол дотроо хуримтлуулаад, дараагийн зүйлд хөрөнгө оруулалт хийнэ. Залуу, хөгжиж буй компаниудын хувьд өсөлт илүү чухал болохоос биш хүмүүст мөнгөө буцааж тараах нь чухал биш. Технологийн ч юм уу, хөлөө хараахан олж амжаагүй компаниуд ногдол ашиг бүр огт өгдөггүй жишээтэй. Энэ нь Монголд ч гэлтгүй дэлхий даяар адилхан байдаг. Мөнгөө надад дэмий буцааж өгч байсны оронд хөрөнгө оруулалт хий л дээ гэсэн асуудал гарч ирдэг. “Эрдэнэс Тавантолгой” дээр гарч ирдэг. Надад наад 100 төгрөг чинь орж ирсний оронд тарааж байгаа мөнгөнүүдээ нийлүүлээд юмаа барьчих, дараа нь надад 100 биш 1000 төгрөг болоод орж ирвэл дээр гэсэн асуудал үүсэн гарч ирэх ёстой. Ногдол ашиг тараах нь хэнд ашигтай вэ, тарааснаар хэн үр дагавар хүртэх вэ гэдэг нь чухал. Хувьцаа эзэмшигч гэдэг юмны эзэн учраас миний хувь оруулсан юмнаас 5 төгрөг орж ирсний оронд нийлүүлээд юм болгосон нь дээр гэж харах хүмүүс бий.

-Эсвэл таван төгрөгөөр аваад явчихъя гэж бодох ч хүмүүс бий байх?

-Тийм ээ. Энэ зүйлийг компанийн бүх хувьцаа эзэмшигч өөрсдөө хувьцаа эзэмшигчдийн хурлаараа ярьж байгаад, за энэ жил ногдол ашгаа тараая, энэ жил дэмий юм биш үү, энэ жил ийм зүйлд хөрөнгө оруулалт хийчихье гэж нийлж ярьж байгаад шийдэх боломж бий нь нээлттэй компанийн давуу тал. Яг жишиг гэсэн зүйл байхгүй. Гэхдээ харьцангуй томорсон, нэмж хөрөнгө оруулалт хийгээд байх нэг их шаардлага байхгүй болсон компаниуд дэмий бэлэн мөнгө байхаар эздэд нь буцаагаад өгсөн нь дээр гээд. Тэр утгаараа АПУ ч юм уу, банкуудын ашиг жил бүр цуглараад байдаг, тэр ашгаа зүгээр байлгаад байх ямар ч хэрэг байхгүй. Нэмж хөрөнгө оруулалт хийгээд байх шаардлага байхгүй. Шаардлагатай зүйл нь эрсдэлээс хамгаалах сангуудаа бүрдүүлж, ямар нэгэн эрсдэл байлгахгүй гэдэг үүднээс, түүнээс илүү гарсан мөнгө нь тэр банкуудад өөрсдөд нь хэрэггүй. Тэгэхээр тэрийгээ буцааж тараая гэдэг зүйл гарч ирнэ.

Олон улсын жишгээр cash гэдэг төрөлд ордог. Ерөнхийдөө орлого сайтай, нэг их өсөөд байдаггүй, тогтворжсон компаниуд бол ашгийнхаа 30-40 хувийг буцааж тараах жишиг харьцангуй өндөр байдаг. Монголын банкуудын хувьд харьцангуй аятайхан нөхцлүүд хэлж байгаа. 40-60 хувиа буцааж тараана гээд. Тэгэхээр банкуудын хувьд нэмж орж ирж байгаа ашгууд нь банкиндаа өөрт нь хэрэггүй, буцааж гаргасан нь зөв гэж үзэж байна гэсэн үг.

-Таны үндсэн мэргэжил юу вэ? Гадаадын ямар ямар банк, санхүүгийн байгууллагуудад ажиллаж байсан бэ?

-Би эдийн засагч, санхүүч, банкир. Өмнө нь Япон улсад “Deutsche Bank” болон “Citigroup”-ийн хөрөнгө оруулалтын банкуудад “Financial Institutions Group” буюу санхүүгийн байгууллагуудыг хариуцаж ажиллаж байсан. Хийж байсан томоохон дүнтэй, хэцүүхэн төслүүд гэвэл 2008 оны “Lehman Shock”-ийн үед Японы томоохон мега банкууд (SMFG, MUFG г.м) болон томоохон хөрөнгө оруулалтын банк болон сангууд (Daiwa Securities, Nikko Asset Management г.м)-д хөрөнгө босгох тал дээр зөвлөгөө өгч байсан орох байх. ер нь даатгал, банк, банк бусын M&A, хувьцааны хөрөнгө босголт, бондын хөрөнгө босголт гэх мэт дээр голчлон ажилладаг байсан.

-Танд баярлалаа. Ажлын амжилт хүсье.

3,380.31

3,380.31

Холбоотой мэдээ