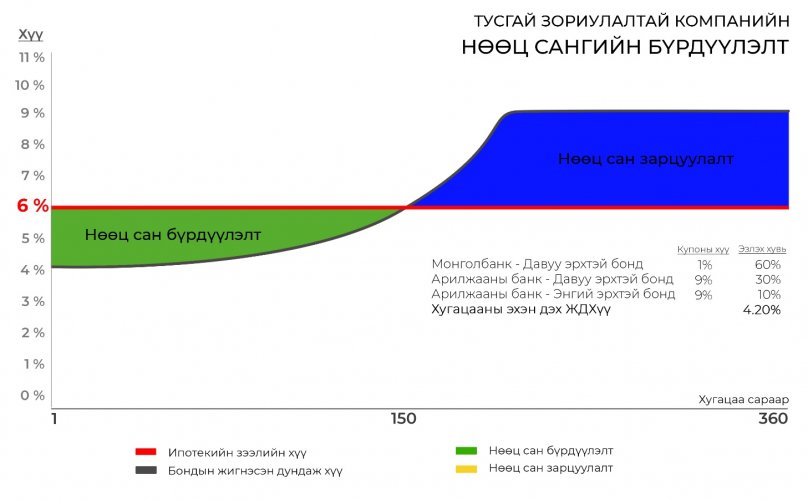

Иргэд банктай шууд харьцаж зээл авдаг ч цаана нь банк санхүүгийн тогтолцоонд ямар санхүүгийн хэрэгсэл ажиллаж байгааг тэр бүр мэддэггүй. Хөнгөлөлттэй хүүтэй орон сууцны ипотекийн зээлийг бий болгох, тасралтгүй олгохын тулд найдвартай санхүүжилтийн тогтолцоо хэрэгтэй бөгөөд санхүүжилтийн эх үүсвэр нь өөрөө өртөг зардалтай байдаг. Ипотекийн зургаан хувийн зээлийг бий болгох санхүүжилтийн эх үүсвэрийн 80 хувийг Монголбанк болон 20 хувийг арилжааны банкнууд бүрдүүлж байна. Санхүүжилтийн эх үүсвэрийг Монголбанк нэг хувиар харин арилжааны банк өөрийн эх үүсвэр буюу 13-14 хувийн хүүтэй хадгаламжаар бүрдүүлж байна. Энэ богино хугацаатай эх үүсвэрээр урт хугацаатай зээлийн бүтээгдэхүүн бий болгоход санхүүгийн хэрэгслүүдийг ашигладаг. Хөрөнгөөр баталгаажсан үнэт цаасны хууль болон холбогдох бусад хууль, эрх зүйн зохицуулалтын дагуу баталгаат үнэт цаас гаргаж, тухай бондыг хөрөнгө оруулагчид худалдан авдаг. Нөгөө талаар хөрөнгө оруулагч буюу ипотекийн зээлийн бонд эзэмшигчид бүх эрсдэлийг хүлээж байдаг. Дээрх санхүүжилтийн тогтолцоо ажиллаж байж иргэнд урт хугацаатай зургаан хувийн зээл очиж байгаа юм. Ипотекийн зээлийн тогтолцоог хэрэгжүүлэхэд тусгай зориулалттай компанийн нөөц сан гэх ойлголт байдаг. Энэхүү санхүүгийн мэргэжлийн нарийн төвөгтэй ойлголтыг Монголын ипотекийн корпораци асуулт, хариулт хэлбэрээр тайлбарласныг хүргэж байна.

– Тусгай зориулалттай компанийн нөөц сан гэж юу вэ?

– Нөөц сан гэж хадгаламж болон хөрвөх чадвартай бусад санхүүгийн хэрэгсэлд байршуулсан мөнгөн хуримтлал юм.

Олон улсын сайн туршлагын дагуу Ипотекийн зээлээр баталгаажсан бонд (ИЗББ) эзэмшигчдэд төлөх хүүгийн төлбөрийг саадгүй төлөх зорилгоор нөөц санг бүрдүүлдэг. ИЗББ нь 20-30 жилийн урт хугацаатай санхүүгийн хэрэгсэл болно.

– Тусгай зориулалттай компанийн нөөц санг яагаад бүрдүүлдэг вэ?

- ИЗББ-г давуу болон энгийн хоёр төрлөөр гаргадаг.

Давуу эрхтэй бондын үндсэн төлбөр бүрэн төлж дууссаны дараа Энгийн эрхтэй бондын үндсэн төлбөрийг төлөх нөхцөлтэй.

Давуу эрхтэй бондын үлдэгдэл багасах тусам бондын жигнэсэн дундаж хүү өсч, улмаар ипотекийн зургаан хувийн хүүгийн орлогоос илүү гарах үед нөөц сангаас зөрүүг төлөх зориулалттай.

- Хугацааны эхэнд бондын хүүний дундаж зардал нь ипотекийн зээлийн хүүний орлогоос бага байх тул зөрүүгээр нөөц санг бүрдүүлнэ.

- Хугацааны турш бондын жигнэсэн дундаж зардал өсдөг бөгөөд ипотекийн зээлийн хүүнийн орлогоос давах үед нөөц сангаас зөрүүг төлнө.

- Ипотекийн зээлийн хүүгийн орлого тодорхой хугацаанд тасалдахад нөөц сангаас бондын хүүгийн төлбөрийг хугацаанд нь төлөхөд зориулдаг. Үүнд:

- Иргэний орлого түр тасалдах, зээл чанаргүй болох /дараагийн ажил олох хүртэл, гэр бүл салалт шүүхээр баталгаажих хүртэл, хөдөлмөрийн чадвар алдах, нас барах/

- Банк татан буугдах үед тухайн банкны ипотекийн зээлүүдийг өөр банк руу шилжүүлэхэд тодорхой хугацаа шаарддаг ба энэ үед иргэд зээлээ төлөхгүй байх

- Шүүхийн шийдвэрээр хураагдсан орон сууцыг худалдах зах зээлийн үнэ, зээлийн дүнгээс доогуур зарагдах /үл хөдлөх хөрөнгийн зах зээл уналтад орох/

- Давагдашгүй хүчин зүйлийн улмаас ипотекийн зээл төлөлт тасалдах /Covid-19/

– Тусгай зориулалттай компанийн нөөц санг хэрхэн удирддаг вэ?

Мөнгө хөрөнгийн хуримтлалыг арвижуулах зорилгоор компанийн дүрэмд заасны дагуу дараах санхүүгийн хэрэгсэлд байршуулдаг.

- Засгийн газар болон Төв банкны үнэт цаас худалдан авах,

- Мөнгөн хадгаламж байршуулах,

- ААН-ийн үнэт цаас худалдан авах,

Өнөөдөр Монгол Улсад олон улсын сайн туршлагын дагуу Ипотекийн зээлийн тогтолцоо бий болоод удаж байна. Энэхүү тогтолцоог төр, хувийн хэвшлийн хамтын оролцоотойгоор амжилттай хэрэгжүүлж нийт 100 мянга орчим өрх орон сууцтай болоод байна.

Холбоотой мэдээ